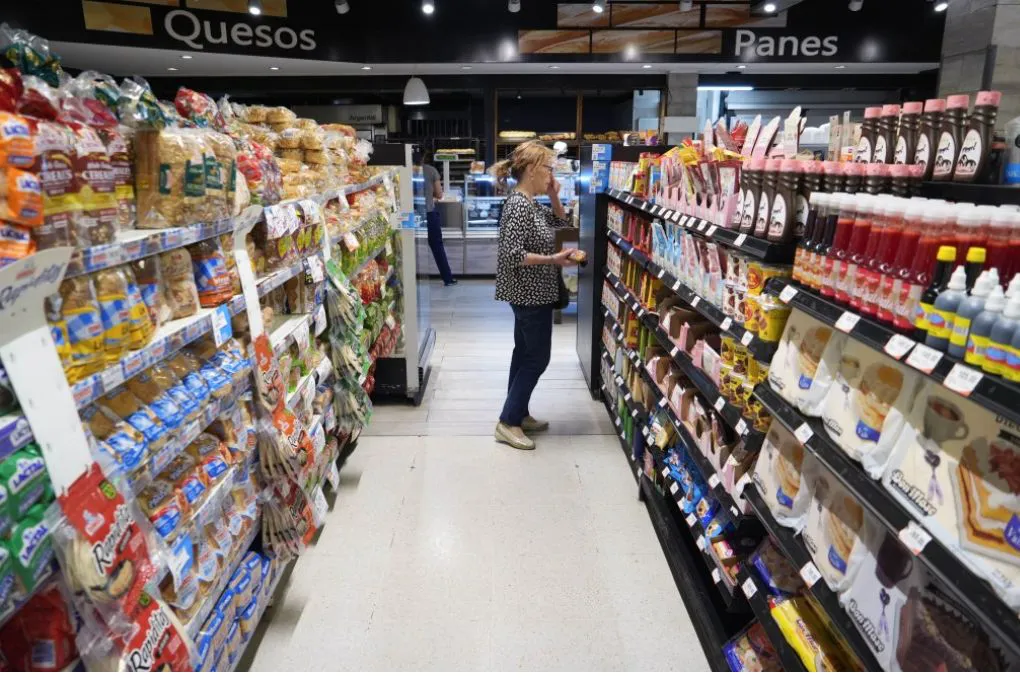

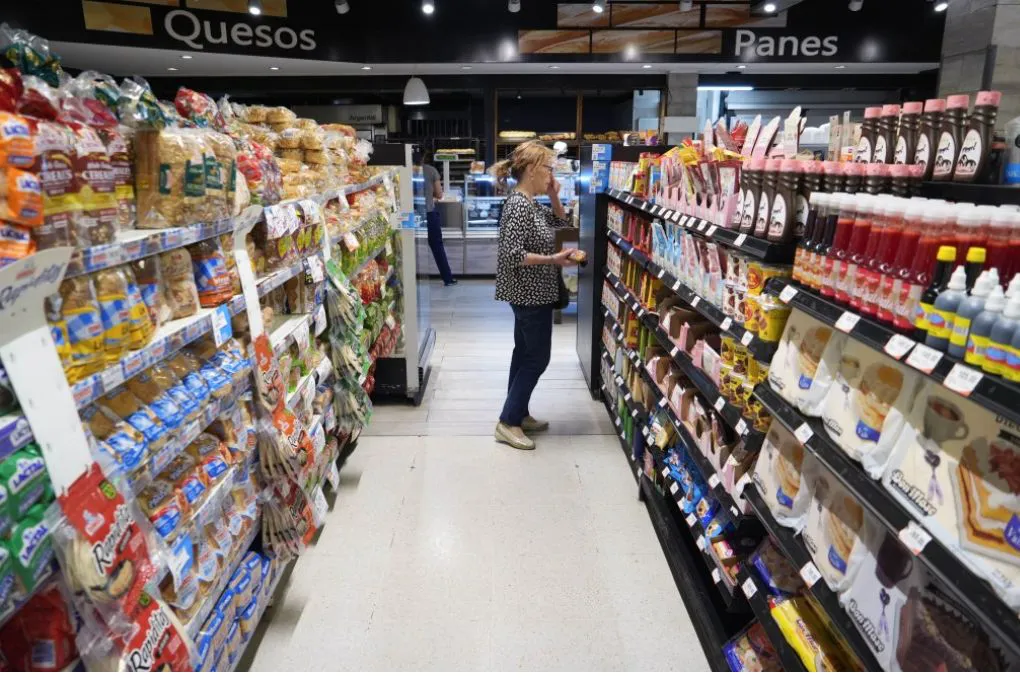

La mayoría de las consultoras esperan una marcada desaceleración de la inflación

En los últimos días de la semana pasada, la autoridad monetaria incrementó 10 puntos porcentuales, de 81% a 91%, la tasa nominal anual de las Leliq y los depósitos a plazo fijo, lo que equivale a una tasa efectiva mensual del 7,50% para la Leliq y 7,48% para el plazo fijo minorista.

Nacionales01/05/2023

La decisión del Banco Central (BCRA) de incrementar la tasa de interés de la política monetaria fue "correcta" para recuperar el atractivo de los instrumentos en pesos, luego de la importante suba registrada en la cotización de los dólares paralelos de las últimas semanas, según economistas consultados por Télam.

En los últimos días de la semana pasada, la autoridad monetaria incrementó 10 puntos porcentuales, de 81% a 91%, la tasa nominal anual de las Leliq y los depósitos a plazo fijo, lo que equivale a una tasa efectiva mensual del 7,50% para la Leliq y 7,48% para el plazo fijo minorista.

También triplicó el tope de los depósitos que pueden acceder a esta tasa de interés (de $10 millones a $ 30 millones), como una forma de tentar a ahorristas a que se queden en títulos en pesos y desistan de correr al dólar paralelo, tanto el blue como las cotizaciones financieras (MEP y CCL).

La suba de tasas llega después de que el Gobierno hiciera pública su decisión de frenar el aumento de las cotizaciones de dólar paralelo, en medio de la escasez de divisas por el impacto de la sequía.

Según proyecciones de la Secretaría de Agricultura, Ganadería y Pesca, la producción de granos caería 30,9% en la presente campaña respecto al ciclo 2021/22, lo que representa una baja en los ingresos de US$ 16.990 millones respecto de los ingresos de la cosecha del año pasado.

Si bien el impacto de la sequía empieza de algún modo a sentirse paulatinamente en el nivel de actividad -el Estimador Mensual de Actividad Económica (EMAE) registró un incremento de 0,2% en febrero respecto al mismo mes de 2022-, donde ya se refleja el problema es en las reservas internacionales, que cayeron casi US$ 8.900 millones en lo que va del año, esencialmente por la magra liquidación del sector agroexportador.

También afectó la dinámica de precios, ya que la inflación se aceleró con fuerza desde que empezó el año, con subas de 6,0%, 6,6% y 7,7% en el índice general de precios del Indec en los meses de enero, febrero y marzo últimos, respectivamente.

"La decisión de la autoridad monetaria se basa en el objetivo de propender hacia retornos reales positivos sobre las inversiones en moneda local y de actuar para preservar la estabilidad monetaria y financiera", aseguró el Banco Central en un comunicado el jueves.

Según economistas consultados por Télam, la decisión fue correcta, aunque advirtieron por la fragilidad macroeconómica y la dinámica de los próximos meses.

"La suba de tasas es una política que va en la dirección correcta, en tanto que apunta a contener el salto en la brecha cambiaria y a retribuir el ahorro en pesos. Sin embargo, tiene efectos negativos sobre el balance del BCRA, producto del aumento de los intereses que paga por las Leliqs. Esto pone más pesos en la economía y más presión sobre la tasa de devaluación", señaló Claudio Caprarulo, director de la consultora Analytica.

Para Joaquin Waldman, economista de la consultora Equilibra, la suba de tasas responde "una parte para acercar las tasas a la zona de la inflación esperada, pero también para intentar que se escapen menos pesos hacia el dólar y retener a los inversores sobre todo los que están parados en títulos públicos".

"En lo que va del año, la emisión por intereses de los pasivos remunerados de Leliqs y Pases se reabsorbió o se esterilizó. Es decir, quedó en el sistema financiero en pesos. Pero sí hay algunos riesgos, porque es un monto cada vez mayor. Estimamos que desde el mes que viene podría acercarse al billón de pesos por mes", apuntó Waldman.

Desde el punto de vista técnico, los pesos que emite el BCRA no son otra cosa que los intereses con los que los bancos remuneran a los depositantes, minoristas o empresas, que tienen plazos fijos, por lo que "es difícil que haya problemas por el lado de los pasivos remunerados", dijo Waldman.

Por su parte, Santiago Manoukian, jefe de research en Ecolatina, sostuvo que la disparada de los dólares paralelos y el compromiso de mantener una tasa real positiva, es decir, que la tasa de interés supere a la de la inflación, "forzaba al BCRA a no quedarse inmóvil".

"La suba de tasa apunta, principalmente, a desincentivar la dolarización de carteras, y en segundo término, a controlar las presiones inflacionarias", señaló Manukian.

"Si bien puede contribuir a llevar algo más de calma en los dólares libres en el corto plazo, sumado a la intervención vía venta de bonos o sacrificando reservas, el escenario seguirá siendo de 'manta corta'", completó Manukian.

Al respecto, el economista de Ecolatina sostuvo que "dada la emisión futura asociada por intereses de los pasivos remunerados (12% del PIB, +250% de la base monetaria), junto a otras fuentes activas; el severo impacto de la sequía, que agudiza el exceso de demanda de divisas; la creciente incertidumbre, y el hecho de no formar parte de un programa integral este movimiento seguirá siendo ineficaz para moderar las presiones cambiarias y la dinámica inflacionaria".

La mayoría de las consultoras esperan una marcada desaceleración de la inflación

Además, ratificó que la inflación "va a ser un problema del pasado".

Senadores de Unión por la Patria presentaron un proyecto para que las provincias financien el mantenimiento vial con parte del impuesto a los combustibles.

Con un amplio respaldo político, se consolidó un paso clave hacia el desarrollo energético y productivo de Río Negro: la aprobación del acuerdo por Vaca Muerta Sur. “Estamos sentando las bases de una nueva etapa para la provincia”, afirmó la Secretaria de Energía y Ambiente, Andrea Confini.

Estiman que la producción nacional alcanzará las 131.000 toneladas, un aumento del 75% respecto a 2024. El valor exportado podría llegar a los u$s 947 millones.

Tras 18 años de espera, Ángel Di María vuelve al Gigante de Arroyito para vestir la camiseta de Rosario Central.

Se destacó el potencial del sector para acompañar el crecimiento de la economía.

Es la principal causa de bronquiolitis y neumonía en la infancia. En Argentina hay dos estrategias de prevención disponibles.